適格請求書(インボイス)とは?

適格請求書(インボイス)とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

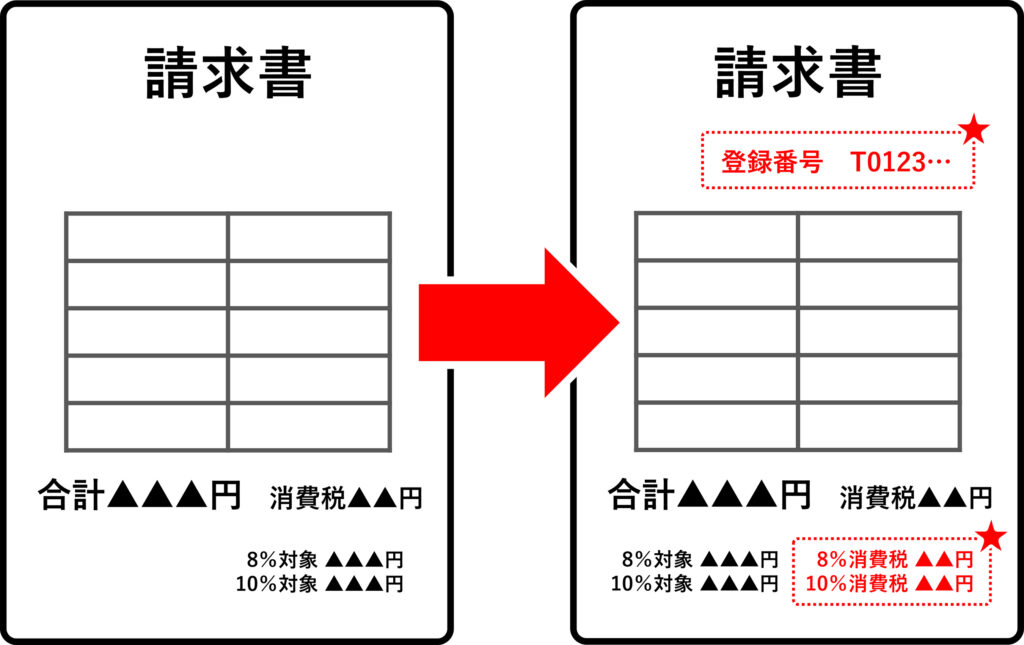

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「税率ごとに区分した消費税額等」の記載が追加された請求書、領収書・レシートのことをいいます。

適格請求書の記載内容

- ➀適格請求書発行事業者の氏名又は名称及び登録番号

- ➁取引年月日

- ➂取引内容(軽減税率の対象品目である旨)

- ➃税率ごとに区分して合計した対価の額(税抜又は税込)

- ➄税率ごとの消費税額等又は適用税率

- ➅書類の交付を受ける事業者の氏名又は名称

「適格簡易請求書※」では不要

※「適格簡易請求書」は、不特定多数の者に対して販売等を行う業種が交付できます。

適格請求書発行事業者登録制度とは?

適格請求書発行事業者登録制度とは「適格請求書(インボイス)を発行する事業者を登録する制度」で、登録すると「適格請求書発行事業者登録番号(以下、登録番号)」が税務署から交付されます。適格請求書(インボイス)にはその登録番号の記載が必要となります。

インボイス制度が始まる令和5年10月1日の取引から、買手側で「仕入税額控除」を受けるには、売手側が発行する「適格請求書」を使用します。

その適格請求書を発行する「適格請求書発行事業者」となるには、原則として令和5年3月31日までに税務署へ「適格請求書発行事業者の登録申請書」の提出が必要となります。

インボイス制度」が始まるとどうなるのか?

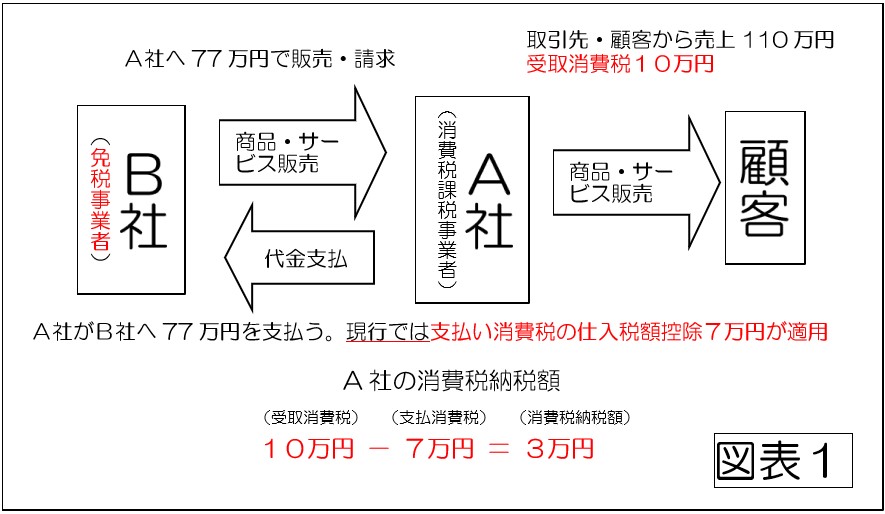

インボイス制度に関わるのは、消費税の納税についてです。基本的な消費税の計算の仕方は、「受け取った消費税」から「支払った消費税」を差し引きして「納税額」を決定します。(図表1参照)

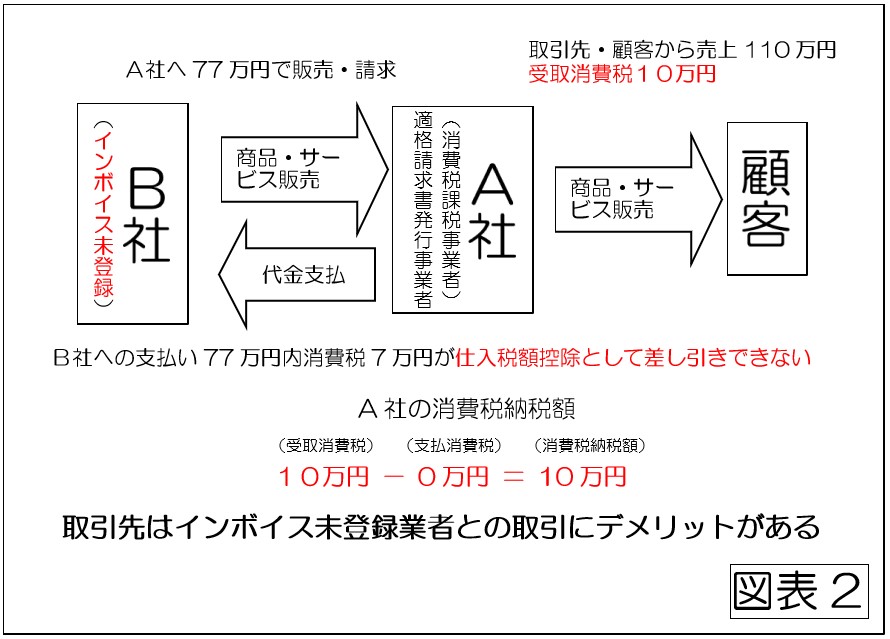

ところがインボイス制度が始まると、B社がインボイス未登録の場合、A社は支払消費税の仕入税額控除として差し引きができず、消費税の納税額が高くなります。

今後、A社はB社に対して消費税の「課税事業者」及び「インボイス発行事業者登録」の申請を要請するか、消費税分の「値引き」をお願いされるかもしれません。適格請求書(インボイス)発行事業者登録について「拒否」することは自由なのですが、A社はインボイス登録している他社へ取引先を変更する可能性もあります。

取引先が法人や消費税課税事業者のフリーランスは特に影響があります

フリーランスなどの個人事業主は、B社のように多くが免税事業者であるため、インボイス未登録の場合は収入(売上)が激減する可能性があります。

インボイス制度が始まると、法人企業や個人事業者などの「消費税課税事業者」と取引を継続する為に、消費税の確定申告を行う「課税事業者」に成らざるを得なくなります。

これまでの売上より、消費税納税分(図1の場合、3万円)の粗利が減少することになります。

インボイス制度に対しての準備は何をすべきか

法人企業や個人事業者の「消費税課税事業者」と円滑に取引を継続する為に、適格請求書(インボイス)発行事業者登録へ申請する必要があります。

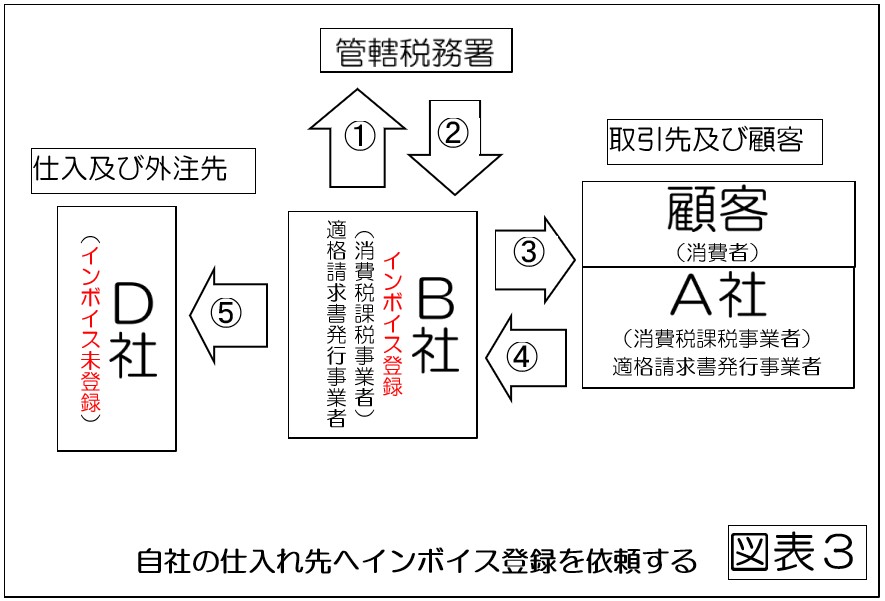

申請は管轄税務署へ申請書(申請期限 令和5年3月31日まで)を提出します。また、仕入先・外注先であるD社にも「適格請求書発行事業者」への申請を依頼しましょう。

①管轄税務署へ「適格請求書発行事業者」の登録申請。その際に消費税申告方法を原則(一般)課税or簡易課税のいずれかを選択。

※一般課税か簡易課税の選択で損得があります。どちらが良いかは事務局へご相談ください。

②管轄税務署より「適格請求書発行事業者登録番号」の通知

③取引先へ適格請求書発行事業者の登録を通知

④取引先及び顧客への請求書・レシート・領収書等へ登録番号の記載(適格請求書(インボイス)の発行)をします。場合によってはレジや受注システム等の改修が必要となります。

⑤仕入先及び外注先へ適格請求書発行事業者への変更依頼。

※B社が「簡易課税」を選択した場合は不要

通常、発行事業者登録申請から「登録番号取得」まで1カ月程度(書面提出の場合)かかるようですが、申請期限間近に提出となると「2~3カ月」になることも予想されますので注意が必要です。

消費税申告用に会計ソフトを準備する

適格請求書発行事業者の申請をすると消費税の課税事業者となります。消費税の申告が必要となりますので、消費税の申告書が作成できるように、記帳をしましょう。

消費税の課税方式で一般課税を選択した場合、仕入れしたものの消費税区分(8%、10%)を記帳しなければいけません。消費税の申告ができる会計ソフトを準備しましょう。

青色申告会推奨の会計ソフト「ブルーリターンA」は、消費税申告にも対応しています。会計ソフトでお悩みの方は、当会へご相談ください。

これらの作業を「インボイス制度開始」の令和5年10月1日までに完了する必要がありますので、早めの手続き・準備を心掛けましょう。

インボイス制度の適格請求書発行事業者への登録申請は必ず行うものなのか?

インボイスの登録を申請するかどうかは、事業者の「任意」です。

消費税免税事業者が、インボイス発行事業者登録申請を行うか否かについては、かなり難しい判断となります。仕事内容や取引先などにより、ご検討ください。

売上先がインボイスを必要としているのかどうか

〇原則、売上先が「消費者」「免税事業者」「簡易課税制度を選択している課税事業者」の場合、インボイス(適格請求書等)の必要無し。

〇小売業や飲食業のように「不特定多数」の「顧客」への販売・サービスの提供を行っている場合、その顧客の「消費者・事業者」判別は、ほぼ不可能であることに注意が必要。

下記、表はインボイス登録、未登録での影響をまとめています。

| 自社(自分のお店)インボイスの状況 | ||||

| 自社インボイス登録 | 自社インボイス未登録 | |||

| 取引先(売上先)業者 | 取引先課税事業者 (一般課税) |

これまでと同じ取引可能 ただし、登録している限り毎年消費税申告が発生 |

取引がなくなる、消費税分の値下げ要求の可能性あり。 ※取引先で仕入控除税額の特例処置80%・50%の適用可能(令和11年11月迄) |

|

| 取引先課税事業者(簡易課税) | これまでと同じ取引可能 ただし、登録している限り毎年消費税申告が発生 |

これまでと同じ取引可能。 | ||

| 仕入(経費等)支払先業者 | 仕入先 インボイス登録 ※消費税申告有 |

自社 一般課税選択 |

自社 簡易課税選択 |

|

| これまでと同じ取引可能。 | これまでと同じ取引可能。 | |||

| 仕入先 インボイス未登録 ※消費税申告無 |

課税仕入れに出来なくなるので対応が必要。 ※自社で仕入控除税額の特例処置80%・50%の適用可能(令和11年11月迄) |

|||

発行事業者の登録した場合、しなかった場合について

〇登録した場合、登録期間中は基準期間(2年前)の課税売上高が1,000万円以下であっても「消費税の確定申告」を行います。

〇登録を受けなかった場合、基準期間1,000万円以下であれば「消費税の確定申告」の必要無し。ただし、売上先が「仕入税額控除(支払った消費税)」の適用が受けられない。

※6年間の経過処置(80%・50%)の適用有。

インボイス制度への対応でお悩みの方は那覇青色申告会へご相談ください

インボイス制度が始まるまでに何をしなければならないのか分からない方や準備をサポートして欲しい方は、是非、当会へご相談ください。

特に個人事業主は、インボイス制度への対応で粗利に影響があります。事前の準備や対応が粗利損失を少しでも防ぐことに繋がります。

お早めにご相談に来所ください。

※お急ぎの方は電話でも受け付けております。「098-868-8218」にお電話ください。

(スマートフォンでご覧いただいている方は番号をクリックするだけで電話できます)

【受付時間】 平日 9時~11時/13時~16時(日曜・祝日・第1・3・5土曜休業)

【FAX】 098-868-1094

【メールアドレス】 info@naha-aoiro.jp

【アクセス】 〒900-0021 沖縄県那覇市泉崎1丁目13-23(那覇バスターミナル徒歩1分)